Методы трансфертного ценообразования. Что такое трансфертное ценообразование? Трансфертные цены Трансфертное ценообразование нк рф статья

Контролируемые сделки – это сделки между взаимозависимыми лицами, а также приравненные к ним (). Налоговые органы вправе проверить примененные в контролируемых сделках цены на соответствие рыночным (), и если стороны установили не рыночные цены, доначислить налоги. Рассмотрим, как, используя предоставляемые законодательством возможности, налогоплательщик может уменьшить риски, связанные с применением правил трансфертного ценообразования.

Для налогоплательщиков применение правил трансфертного ценообразования, предусмотренных разделом (далее – Кодекс), достаточно обременительно. Ведь компании, которые совершают сделки между взаимозависимыми лицами, обязаны представлять уведомление о контролируемых сделках, а также готовить документацию для целей налогового контроля. А это требует от указанных компаний немалых трудозатрат и финансовых средств. Неудивительно, что часть из них пытается избежать применения контролируемых сделок, например, через "уход" от взаимозависимости лиц.

Для этого группа компаний – реально связанных между собой налогоплательщиков создает видимость отсутствия взаимозависимости (понятие взаимозависимых лиц и критерии взаимозависимости определены в ). Например, избегая участия владельцев бизнеса и руководителей в управлении и владении другими компаниями группы, они пытаются формально уйти от взаимозависимости и, соответственно, от применения правил о контролируемых сделках.

Однако подобные действия несут в себе существенные риски.

Какие сделки контролируемые?

В настоящее время налоговые инспекции имеют хорошие возможности для выявления реальной взаимозависимости лиц при отсутствии формальных признаков такой связи. Примером этому являются судебные решения, вынесенные в пользу проверяющих (пост. АС СЗО от 17.06.2015 № Ф07-3426/15 по делу А56-55281/2014, АС МО от 31.10.2014 № Ф05-12000/14 по делу № А40-28598/2013).

Другой способ ухода от контролируемых сделок, который широко применяется на практике, – отслеживание пороговых значений сумм доходов по таким сделкам.

Во многих случаях сделки признаются контролируемыми, только если их сумма за календарный год превышает установленные значения. Типы сделок и суммы доходов по ним за календарный год (определяемых с учетом порядка признания доходов, установленных ), при превышении которых такие сделки признаются контролируемыми, перечислены в . Например, для сделок между российскими налогоплательщиками пороговое значение сумм доходов по сделкам с одним лицом (взаимозависимыми лицами) в общем случае составляет 1 миллиард рублей в год. Соответственно, если следить за тем, чтобы сумма сделок между такими налогоплательщиками в течение календарного года не превышала 1 миллиарда рублей, то можно добиться того, что сделки будут неконтролируемыми.

В принципе это вполне применимый подход, но только до тех пор, пока налогоплательщик не начинает дробить сделки.

ПРИМЕР

(дробление сделок) Планируется, что сделки между компаниями группы "А" (поставщик) и "Б" (покупатель) в календарном году составят 1800 млн. руб. Чтобы избежать контролируемости сделок, принято решение включить во взаиморасчеты еще одну компанию группы "В" на таких условиях: – "А" поставляет "В" товар на сумму 900 млн. руб., а "В" перепродает его "Б" за 905 млн. руб.; – "А" поставляет компании "Б" товар на сумму 900 млн. руб. В итоге формально сделки между "А" и "Б" составили 900 млн. руб., т.е. менее установленного суммового порога в 1 млрд. руб.

Данная норма предоставляет право налоговым органам обращаться в суд с требованием суммировать цены сделок между лицами в приведенном выше случае. На возможность такого суммирования указывает и письмо Минфина России ().

Также следует обратить внимание, что Кодекс устанавливает случаи (), когда сделки между взаимозависимыми лицами (и приравненные к ним) не признаются контролируемыми (вне зависимости от того, удовлетворяют ли сделки условиям, предусмотренным в ). В частности, если совершены сделки между взаимозависимыми лицами и их сумма превысила установленное Кодексом пороговое значение, но они указаны в , то такие сделки не признаются контролируемыми и их не нужно включать в уведомление о контролируемых сделках. По ним также не требуется готовить документацию для целей налогового контроля.

- они зарегистрированы в одном субъекте РФ;

- не имеют обособленных подразделений на территориях других субъектов РФ, а также за ее пределами;

- не уплачивают налог на прибыль организаций в бюджеты других субъектов РФ;

- не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль организаций;

- у них отсутствуют обстоятельства для признания совершаемых такими лицами сделок контролируемыми в соответствии с (перечень особых случаев, например, если одна из компаний – резидент свободной экономической зоны).

Таким образом, если две взаимозависимые компании группы соответствуют указанным выше критериям, то сделки между ними не будут контролируемыми вне зависимости от суммы доходов по ним.

Указанные выше условия выполнимы для многих налогоплательщиков. Так, важно, чтобы не было обособленных подразделений в других регионах. Если они есть, то можно задуматься о том, что, может быть, будет выгоднее, если эти подразделения оформить как самостоятельные юридические лица, и тогда компания будет соответствовать условиям для признания сделок неконтролируемыми.

Контролируемые сделки можно сделать менее рискованными

Если все-таки у вас есть контролируемые сделки, то давайте зададимся вопросом о подходах к выбору метода трансфертного ценообразования на практике, позволяющих снизить риски, связанные с налоговым контролем цен.

Совершение контролируемых сделок на рыночных условиях. Именно это и требует Налоговый кодекс. Как правило, рыночная цена – это интервал цен. Если устанавливать цену в пределах этого интервала, то никаких дополнительных налоговых последствий не будет.

В пределах рыночного интервала налогоплательщик вправе выбрать ту цену, которая ему более выгодна. Так, если убыточная компания реализует товар прибыльной фирме, то может оказаться более выгодной наиболее высокая цена, чтобы перенести расходы (убытки) на другую компанию группы. Соответственно, в этом случае разумно установить цену вблизи верхней границы интервала. Если ситуация по компаниям обратная, то более выгодно установить цену ближе к низкой границе интервала.

Выбирая цену в пределах интервала рыночных цен, следует помнить о том, что налоговый орган вправе проверить и не согласиться с определенной вами ценой.

Внутренние сопоставимые сделки. В соответствии с положениями Кодекса приоритетным методом является метод сопоставимых рыночных цен ( , ).

Особенно следует выделить так называемые внутренние сопоставимые сделки, то есть сделки, сопоставимые с контролируемыми сделками, но совершенные компанией с независимой стороной в сопоставимых коммерческих и финансовых условиях.

Если у налогоплательщика имеются сделки с контрагентами, которые не являются взаимозависимыми лицами, то цены по таким сделкам признаются ориентиром для целей налогообложения в первоочередном порядке.

Соответственно, можно управлять наличием таких сопоставимых сделок с "невзаимозависимыми" налогоплательщиками, чтобы снизить риски пересмотра цены налоговым органом с помощью использования иных источников информации.

Применение внутренних сопоставимых цен выгодно еще и тем, что этот источник информации не требует затрат на покупку баз данных.

Выбор метода определения рыночной цены. В Налоговом кодексе предусмотрены пять методов определения рыночной цены ():

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Допускается использование комбинации двух и более из этих методов.

Установлены ограничения на применение методов определения цены налоговым органом: он сможет оспорить применяемый метод, только если докажет, что метод явно не применим в рассматриваемой ситуации, что достаточно сложно (). Соответственно, налогоплательщик может при обосновании рыночных цен вести налоговый орган по своему фарватеру – выбрать тот метод, который дает наиболее желаемый результат.

Напомним, что Кодекс предусматривает определенный приоритет методов.

Так, метод цены последующей реализации является приоритетным в ситуации, когда товар приобретается в рамках анализируемой сделки и перепродается без переработки в рамках сделки, сторонами которой являются лица, не признаваемые взаимозависимыми ().

Во всех остальных случаях приоритетным является метод сопоставимых рыночных цен (). Применение иных методов допускается в случае, если применение метода сопоставимых рыночных цен невозможно либо если его применение не позволяет обоснованно сделать вывод о соответствии или несоответствии цен, примененных в сделках, рыночным ценам для целей налогообложения.

Но метод сопоставимых рыночных цен применим только при наличии достаточных источников информации о ценах, что не всегда возможно. Поэтому, правильно обосновав применяемые методы определения цены, налогоплательщик может снизить риски оспаривания цены сделки.

Независимая оценка. Данный метод обоснования рыночной цены допустим в редких случаях (). Одним из таких случаев является привлечение оценщика по разовой сделке.

При этом под разовой сделкой понимается сделка, экономическая суть которой отличается от основной деятельности организации и которая осуществляется на разовой основе. Соответственно, по разовой сделке цену можно определить по отчету независимого оценщика.

ПРИМЕР

Производственная организация приняла решение реализовать один из цехов. Продажа недвижимости не является основной деятельностью организации. В этом случае рыночная цена может быть определена путем привлечения оценщика.

Кодекс устанавливает интервал процентных ставок для всех видов валют, и если процентная ставка по конкретному займу находится внутри такого интервала, то доходы заимодавца и расходы заемщика признаются рыночными. В этом случае отпадает необходимость расчета рыночного уровня процентов и подготовки документации для целей налогового контроля.

В то же время не запрещается устанавливать процентную ставку в размере больше максимального (меньше минимального) значения установленного интервала предельных значений. Но в этом случае будут применяться общие правила раздела . Это означает, что налоговый орган будет вправе оспорить цену сделки для целей налогообложения.

ПРИМЕР

Организация "А" выдала заем организации "Б". Сделка контролируемая. Безопасный интервал процентных ставок, рассчитанный по правилам , – от 5 до 7% годовых в рублях. Если условия договора предусматривают ставку 10% годовых, то налогоплательщики должны определить доходы (расходы) исходя из рыночного уровня процентов по правилам раздела , а налоговый орган может оспорить эту сумму. Если условия договора предусматривают ставку 6% годовых, то сумма дохода и расхода исходя из 6% годовых признается для налога на прибыль и налоговый орган не вправе оспорить эти суммы.

Применение установленных интервалов не отменяет обязанности по включению данных о сделке в уведомление о контролируемых сделках. В то же время необходимость в подготовке документации для целей налогового контроля в случае применения в вышеуказанном примере ставки 6 процентов отпадает, так как доходы и расходы для налога на прибыль определяются по специальным правилам. Так, указывает, что в случае "если главами части второй НК РФ, регулирующими вопросы исчисления и уплаты отдельных налогов, определены иные правила определения цены товара (работы, услуги) для целей налогообложения, то применяются правила части второй НК РФ". Это как раз и есть тот случай, когда вторая часть Кодекса устанавливает специальные правила определения цены.

Выбор метода определения цены по обращающимся ценным бумагам. устанавливает для операций с ценными бумагами особые правила расчета налоговой базы по налогу на прибыль. При этом в некоторых случаях разрешается применять рассмотренные выше методы определения цены, предусмотренные ().

Так, устанавливая финансовый результат по сделкам (в т.ч. не признаваемым контролируемыми сделками) с обращающимися ценными бумагами, налогоплательщик вправе принять для целей налогообложения расчетную цену сделки, определяемую с применением методов, установленных . При этом не применять правила определения цены ценной бумаги для целей налогообложения, установленные , он может при соблюдении хотя бы одного из следующих условий:

- покупатель ценных бумаг (совместно с аффилированными лицами) становится владельцем более 5 процентов соответствующего выпуска ценных бумаг;

- количество ценных бумаг превышает 1 процент соответствующего выпуска ценных бумаг;

- цена ценных бумаг установлена по решению органов государственной власти или органов местного самоуправления;

- покупатель (продавец) ценных бумаг является эмитентом этих ценных бумаг, в том числе по оферте.

Соответственно, в рассмотренном выше случае налогоплательщик может выбрать, что ему выгоднее – применять правила или правила трансфертного ценообразования.

Станислав Джаарбеков , заместитель директора АНО "ИРСОТ", юрист, аттестованный аудитор

Вы можете скачать на сайте компании. Он содержит информацию о разнообразных вопросах трансфертного ценообразования в разных странах мира, а также разъяснения о необходимости разработать и постоянно пересматривать четкую политику в этой области.

Как правило, жизненный цикл глобальной политики трансфертного ценообразования включает в себя предварительный подробный анализ лежащих в основе фактов и экономических показателей, оценку и разработку предлагаемой политики в отношении целей глобального налогового планирования групп, подробный план внедрения и текущего контроля, а также принятие защитной стратегии, учитывая то, что рано или поздно кто-нибудь где-нибудь обязательно захочет оспорить полученный результат. Возможно, самой сложной задачей в ходе всего этого процесса является необходимость сохранения равновесия между взаимоисключающими целями: способностью поддерживать очень высокий уровень соответствия многочисленным нормам и правилам, действующим в юрисдикциях, где транснациональная корпорация ведет свою деятельность, и необходимостью конкурентно управлять уровнем налогов, выплачиваемых в глобальном масштабе. В сложившихся неблагоприятных условиях стратегии «перестраховки» попросту нет: налогоплательщики должны исходить из предположения о том, что у них возникнут проблемы, каким консервативным бы ни был их подход к политике и процедурам трансфертного ценообразования, выбранный ими на начальном этапе.

К настоящему времени большинство стран мира - основных участников международной торговли разработали подробные требования к документированию вопросов, связанных с трансфертным ценообразованием. Но даже те страны, которые пока не внедрили конкретные требования, ожидают, что налогоплательщики смогут объяснить и предоставить подтверждение своей позиции в отношении расчетов местных налогов, а также продемонстрировать соответствие деятельности принципам коммерческого ценообразования. Одна из актуальных тенденций последнего времени порождена пониманием того, что в такой нестабильной области единственный логичный путь к определенности лежит через заблаговременные переговоры с органами власти. Заключения налоговых органов и предварительные ценовые соглашения, которые когда-то считались исключительно прерогативой крупнейших налогоплательщиков с наиболее сложной организационной структурой, все больше воспринимаются как повседневный инструмент защиты.

Процесс планирования также может стать превосходным средством сбора информации о предприятии и выявления налоговых и коммерческих возможностей, ранее остававшихся в тени. В разработке политики трансфертного ценообразования участвуют специалисты в области финансов, налогообложения и производственный персонал, что дает группе, в состав которой входят представители разных дисциплин, практическую возможность обменяться мнениями и оценить бизнес-приоритеты. Помимо этого, реализация - это та область, которая потребует взаимодействия различных служб в пределах транснациональной компании, так как успех, в конечном счете, будет определяться способностью обеспечить полное соответствие принятых политик и процедур лежащей в их основе производственной деятельности, а также достоверным отражением результатов в бухгалтерской документации и отчетности предприятий, участвующих в сделках.

Политику ценообразования нельзя выработать, зафиксировать, а затем игнорировать. Для того чтобы политика имела определенную ценность, она должна реагировать на все более динамичную и нестабильную бизнес-среду и постоянно пересматриваться, как минимум каждый раз при реструктуризации деятельности группы или рассмотрении сделок нового типа. Эта задача не должна быть обременительной, если ее будет выполнять квалифицированный персонал, хорошо знакомый с целями анализа, а все необходимые изменения в политике будут вноситься оперативно. Обновление политики трансфертного ценообразования должно быть частью стандартного процесса пересмотра бизнес-стратегии в целом. Регулярное обновление политики по мере необходимости способствует охвату всех внутрифирменных сделок, проводимых компанией, гарантирует достижение коммерческих результатов и отсутствие неприятных сюрпризов.

Трансфертное ценообразование - это не только налогообложение

В дополнение к заблаговременной оценке рисков, связанных с налоговыми спорами, тщательное предварительное планирование трансфертного ценообразования также позволяет транснациональной компании обращать внимание на последствия, не имеющие отношения к налогообложению. Например, также необходимо рассмотреть влияние на реструктуризацию компании, цепочку поставок, распределение ресурсов, схемы вознаграждения руководства и управление потенциальной ответственностью перед третьими сторонами.

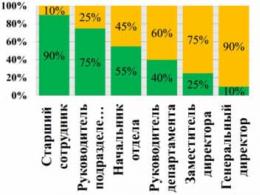

Последствия внедрения политики трансфертного ценообразования в таких областях, как управленческий учет и организационное поведение, были и остаются предметом все более многочисленных теоретических дискуссий; например, не исключена возможность существенного влияния на действия руководителей, которым выплачивается премия в зависимости от операционной прибыли местной компании. Изменение в политике трансфертного ценообразования группы, не учитывающее влияние, которое могут ощутить отдельные сотрудники, может не привести к улучшениям в поведении, которых желает добиться руководство.

Помимо этого, следует учитывать и правовые вопросы, которые входят в компетенцию юридического департамента компании. Тщательного рассмотрения требуют такие вопросы, как защита интеллектуальной собственности, связанная с долевым участием в расходах, вопросы управления финансами, возникающие в результате централизации операций (например, объединение денежных средств), а также определенные направления логистики и учет товарно-материальных запасов в схемах координационных центров. В некоторых случаях может возникнуть конфликт между желанием специалиста по налоговому планированию передать конкретные функции, риски и активы в одну юрисдикцию и потребностью юриста обратиться к судебной системе другой юрисдикции.

В конечном счете, политика трансфертного ценообразования должна приносить пользу компании как в плане управления рисками, так и с точки зрения деловых перспектив. Поэтому без создания основы для внутренней поддержки в транснациональной корпорации невозможно добиться соблюдения требований налогового законодательства и принятия эффективных управленческих решений. Сделки внутри группы компаний проводятся в форме передачи материального и нематериального имущества, оказания услуг, внутрифирменного финансирования, заключения договоров аренды или даже передачи, например, имущества в обмен на услуги или выпуска акций за нематериальный вклад в компанию (sweat equity). Важно отметить, что сам факт проведения сделки всегда определяется сутью ситуации, а не выставлением счета. Например, управленческие услуги могут быть оказаны посредством телефонного звонка руководителя головной компании руководителю дочерней компании. В этом примере была оказана услуга, которую поставщик услуги должен профинансировать в виде затрат на рабочую силу, стоимости услуг связи, накладных расходов и т. п., а ценность самой услуги для получателя выражается в виде полученной консультации. В результате, даже несмотря на то, что на данном этапе оплата за предоставленную услугу не взимается, имела место сделка в целях трансфертного ценообразования. Согласно стандартным правилам трансфертного ценообразования, каждый раз при осуществлении внутрифирменной сделки связанные стороны должны выплачивать друг другу соответствующую компенсацию, сопоставимую со стоимостью переданного имущества или оказанных услуг. Основанием для определения соответствующей компенсации практически во всех случаях служит принцип коммерческого ценообразования.

Принцип коммерческого ценообразования

Говоря простыми словами, принцип коммерческого ценообразования требует, чтобы компенсация по любой внутрифирменной сделке соответствовала уровню, применимому в том случае, если бы эта сделка имела место между несвязанными сторонами (при условии, что все другие факторы неизменны). Хотя сформулировать этот принцип довольно-таки просто, фактически определить, что такое компенсация на коммерческой основе, не так уж легко. В числе ключевых факторов, влияющих на определение компенсации на коммерческой основе, можно назвать тип анализируемой сделки и экономические обстоятельства проведения сделки. Помимо суммы компенсации, эти факторы также способны влиять на форму оплаты. Например, определенная сумма может быть структурирована в виде единовременного платежа или серии платежей роялти в течение установленного периода.

Продажа материального имущества. Определение

Материальное имущество означает все реальные активы предприятия. Большинство передач между связанными сторонами, обычно называемых продажей товарно-материальных запасов, приходится на продажу сырья, незавершенного производства и готовой продукции. Однако следует иметь в виду, что продажа материального имущества может означать все машины и оборудование, используемые предприятиями в своей повседневной деятельности, а также производимые ими товары.

Продажа машин и оборудования

Головные компании часто предоставляют машины и оборудование аффилированным с ними лицам, которые занимаются производством. Например, это может быть сделано для поддержки существующего дочернего предприятия или в виде продажи целых производственных линий новой компании в случае строительства нового объекта с нуля. Оборудование может быть приобретено у несвязанной компании, произведено головной компанией или это может быть старое оборудование, которое больше не требуется головной компании (или другому аффилированному лицу, занятому в производстве). Обычно, согласно правилам налогообложения, юридическое лицо, передающее это оборудование (независимо от того, является ли оно новым или бывшим в употреблении, изготовлено ли оно или приобретено), должно получить за него возмещение на коммерческой основе. В большинстве случаев таким возмещением считается справедливая рыночная стоимость оборудования на момент передачи.

Хотя применение норм налогообложения к передаче техники и оборудования в основном соответствует описанному выше, в некоторых обстоятельствах может быть применен альтернативный подход. Такие обстоятельства обычно возникают в связи с общей реструктуризацией деятельности или, возможно, при переводе лица (или зарубежного филиала компании), ранее не зарегистрированного как юридическое лицо, в новую организационно-правовую форму.

В законодательстве ряда стран или в системе их договоров предусмотрены механизмы переноса на будущие периоды начисленных налоговых платежей, которые в противном случае могут возникнуть в результате прямой продажи активов по справедливой рыночной стоимости. Еще один фактор, который следует рассмотреть, - это налоговые последствия, которые могут возникнуть при передаче предприятия в целом, т. е. набора активов, связанных обязательств и гудвилла или нематериальных активов, в отличие от передачи таких активов, как техника и оборудование, на поэтапной основе.

Продажа товарно-материальных запасов

Как правило, продажи товарно-материальных запасов делятся на три категории: продажа сырья, продажа незавершенного производства и продажа готовой продукции. Товары в каждой из этих категорий могут быть произведены продавцом или приобретены у сторонних организаций.

Согласно стандартным правилам налогообложения, при продаже товарно-материальных запасов между аффилированными лицами должны применяться коммерческие цены. В идеале компенсация на коммерческой основе определяется путем прямой отсылки к ценам на «сопоставимую» продукцию. Сопоставимая продукция - это очень похожая (если не идентичная) продукция, которую одна несвязанная сторона продает другой несвязанной стороне в аналогичных по существу экономических обстоятельствах (т. е. в аналогичных рыночных условиях, влияющих на сделки, а также когда выполняемые функции, принятые риски и создаваемые нематериальные активы соответствующих несвязанных сторон торговой сделки совпадают с функциями, рисками и активами связанных сторон).

Пример

Предположим, что американская компания Widgets Inc. (WI) занимается производством и продажей товаров в Европе через свою дочернюю компанию в Великобритании Widgets Ltd. (WL). WL производит один продукт - Snerfos - с применением полупроводниковых чипов, изготавливаемых компанией WI, транзисторов, закупаемых WI по контракту в других странах, и упаковочных материалов, приобретаемых WL на месте у сторонней организации. Кроме того, WI поставляет испытательную установку, которая является собственностью WI. В этой ситуации речь идет о трех сделках внутрифирменной продажи материального имущества со стороны компании WI компании WL:

- Продажа испытательной установки.

- Продажа полупроводниковых чипов.

- Продажа транзисторов, приобретенных у несвязанных сторон.

В каждом случае должна быть определена коммерческая цена, выставлены счета за проданные товары и осуществлен платеж со стороны WL по выставленным счетам.

Важным аспектом в контексте определения сопоставимости при передаче товарно-материальных запасов является уровень инвестиций в оборотный капитал между связанными предприятиями и независимыми предприятиями, который зависит от условий платежа и сроков поставки товарно-материальных запасов. В коммерческих сделках неконтролируемое предприятие рассчитывает получить рыночную норму рентабельности на такой требуемый капитал. Соответственно, влияние на прибыль инвестиций в различные уровни оборотного капитала требует корректировки трансфертных цен.

Передача нематериального имущества. Определение

Когда прибыль корпорации превышает ожидаемый уровень с учетом рыночной конъюнктуры в течение длительного периода, это вызвано наличием того, что экономисты называют «барьером для доступа». Барьеры для доступа - это факторы, препятствующие или мешающие успешному выходу компании на рынок или, другими словами, устанавливающие своего рода монопольный контроль на рынке.

Иногда барьеры для доступа создают абсолютную монополию для владельца или создателя барьера. Например, Aluminum Company of America (ALCOA) владела мировым источником боксита (важного элемента при производстве алюминия), и до тех пор, пока суды США не заставили компанию отказаться от части запасов, ALCOA обладала абсолютной монополией на производство алюминия. Еще один пример - фармацевтическая компания Eli Lilly, которая обладала патентом на лекарственное средство, продававшееся под названием Darvon. Патент был настолько эффективен, что до окончания срока его действия ни один из конкурентов не мог разработать лекарство, способное конкурировать с Darvon.

В контексте внутрифирменного ценообразования барьеры для доступа считаются «нематериальными» активами. В качестве примера нематериальных активов можно привести деловую репутацию фирмы (гудвилл), патенты, бренды и товарные знаки, интеллектуальную собственность, лицензии, издательские права, возможности в плане обслуживания и многое другое. В целом, нематериальные активы по своему характеру являются нефизическими, они способны приносить экономическую выгоду в перспективе, могут быть идентифицированы отдельно и защищены законным правом.

Нематериальные активы, создающие полную или почти полную монополию в своих товарных сферах, иногда называют «супернематериальными активами». Сейчас в области трансфертного ценообразования к таким активам наблюдается большой интерес. Еще со времен закона США «О налоговой реформе» 1986 года и последующей «Белой книги» вопрос о надлежащих внутрифирменных ставках роялти на «супернематериальные активы» в США вызывает немало споров. (Подробное описание действующих в США норм см. в главе о США.) Нематериальный актив, не создающий монополию (т. е. ситуации, когда продукция, к которой относится данный актив, продается на высококонкурентных рынках), иногда называют обычным или стандартным активом.

Виды нематериальных активов

В мире трансфертного ценообразования нематериальные активы обычно делятся на две общие категории. Первая категория включает в себя производственные нематериальные активы, создаваемые в процессе производственной деятельности или научных исследований и разработок изготовителя. Маркетинговые нематериальные активы, которые относятся ко второй категории, создаются в процессе маркетинга, дистрибуции и послепродажного обслуживания.

Способы передачи нематериальных активов

Передача нематериальных активов между связанными сторонами может осуществляться четырьмя способами:

- Прямая продажа на возмездной основе.

- Прямая передача на безвозмездной основе (дарение).

- Лицензия в обмен на роялти (единовременный или периодический платеж на основе процента от величины продаж, суммы за единицу и т. д.).

- Лицензия без уплаты роялти.

Как правило, передача на безвозмездной основе не принимается налоговыми органами любой страны, кроме единичных случаев в ограниченном контексте имущества, которое находится в собственности и эксплуатируется из «налоговых убежищ», или реорганизации бизнеса с привлечением специальных налоговых льгот. Эти исключения далее в книге не рассматриваются. Передача нематериальных активов по лицензии - довольно-таки распространенное явление и основной способ передачи, рассматриваемый в этой книге.

Продажа нематериальных активов обычно рассматривается как продажа материального имущества, т. е. согласно принципу коммерческого ценообразования цена продажи должна быть равна справедливой рыночной стоимости этого имущества на момент продажи. Налоговые органы некоторых стран, в частности США, требуют, чтобы оценка коммерческих условий сделки соответствовала определенным требованиям. Согласно требованиям налогового законодательства США, предъявляемым к передаче нематериального актива, выплачиваемое вознаграждение должно быть соразмерно прибыли, которую создает или предположительно будет создавать этот актив. Для этого может потребоваться дополнительное подтверждение помимо оценки справедливой рыночной стоимости, которая сама по себе не учитывает потенциал создания прибыли, которым обладает передаваемый нематериальный актив.

Производственные нематериальные активы

Основными видами производственных нематериальных активов являются патенты и незапатентованные технические ноу-хау. Патент - это выданный государственным органом документ, удостоверяющий право и гарантирующий изобретателю защиту его изобретения от использования другими лицами в течение определенного периода времени. Этот период времени варьируется в зависимости от страны и, в меньшей степени, от продукта. Патенты могут быть как очень эффективными, так и весьма неэффективными барьерами для доступа на рынок. Очень эффективные барьеры создают абсолютную монополию для владельца в течение срока действия патента (например, патент на продукт). Неэффективные барьеры создаются патентами, в «обход» которых можно легко создать конструкцию или которые распространяются только на второстепенные аспекты продукта (например, патент на технологический процесс).

При передаче патентов аффилированным лицам важно понимать степень монопольного права, передаваемого патентом. Это имеет решающее значение при определении компенсации на коммерческой основе, которая причитается передающему лицу, поскольку патенты, обеспечивающие более высокий уровень правовой охраны владельца, имеют большую ценность по сравнению с патентами, предоставляющими правовую охрану в меньшей степени.

Техническое ноу-хау - это накопленные специальные знания, которые дают производителю возможность изготавливать определенный продукт. В некоторых отраслях техническое ноу-хау практически ничего не стоит, поэтому при его передаче между несвязанными сторонами ставка роялти крайне низка. В других отраслях техническое ноу-хау имеет большую ценность.

Пример

Компания Consolidated Wafers Ltd. (CWL) занимается разработкой и производством полупроводников. Отдел научно-исследовательских и опытно-конструкторских работ (НИОКР) компании разработал микросхему памяти, которая отличается улучшенным быстродействием и меньшим энергопотреблением по сравнению с любыми другими микросхемами на рынке. Компания CWL имеет абсолютную монополию на производство этой микросхемы до тех пор, пока конкурент не выполнил обратное проектирование микросхемы и не выпустил на рынок ее точную копию. Тогда шансы компании CWL успешно конкурировать на рынке будут определяться ее способностью выпускать высококачественные микросхемы по более низкой по сравнению с конкурентами цене (более высокая производительность). Как правило, в полупроводниковой промышленность на это может уйти менее двух лет.

Производственные нематериальные активы, упомянутые в этом примере, в разное время в течение срока службы продукта имеют разную стоимость. На начальном этапе успех микросхемы на рынке объяснялся ее конструкцией. Это была оригинальная, но не запатентованная разработка. После того как конкурирующая компания выпустила на рынок собственную версию микросхемы, самым ценным производственным нематериальным активом CWL стала способность компании повысить качество продукта и снизить стоимость его изготовления - оба этих фактора играют определяющую роль в отрасли.

При определении стоимости нематериальных активов в этом примере следует обратить внимание на период времени, в течение которого компания CWL имела абсолютную монополию благодаря оригинальной конструкции. Нематериальные активы, которые поддерживают монопольное положение компании на рынке в течение длительного периода времени, имеют значительно более высокую ценность, чем активы, обеспечивающие монополию на гораздо более короткий период. Чем дольше сохраняется монополия, тем больше времени у владельца нематериального актива для того, чтобы извлечь выгоду из своего монопольного положения и создать ценность в виде технического ноу-хау или реализуемых нематериальных активов (например, товарных знаков), которая обеспечит защиту его не вполне конкурентоспособного положения на рынке после окончания срока действия патента.

Более того, в этом примере способность выпускать высококачественный и недорогой продукт имеет огромную ценность в долгосрочной перспективе, так как в противном случае компания CWL не смогла бы конкурировать на рынке. В современном мире существует множество примеров нематериальных активов этого типа.

Маркетинговые нематериальные активы

Маркетинговые нематериальные активы, помимо прочего, включают в себя товарные знаки и фирменные наименования, репутацию компании, наличие квалифицированных специалистов по продажам и возможности в плане обслуживания и обучения клиентов.

Товарный знак - это уникальное обозначение готового изделия в виде наименования, логотипа и т. п. Фирменное наименование - это наименование, под которым организация осуществляет свою деятельность. Товарные знаки и фирменные наименования часто воспринимают как одно и то же, хотя товарный знак - это нематериальный актив, имеющий отношение к продукту, а фирменное наименование - нематериальный актив, имеющий отношение к компании.

Нематериальный актив, имеющий отношение к продукту, относится к конкретному продукту и имеет нулевую ценность, когда продукт впервые выводится на рынок под этим наименованием. Его ценность создается маркетинговой (сбытовой) организацией в течение срока службы продукта. Это важно для внутрифирменного ценообразования, поскольку при первом появлении продукта на рынке товарные знаки, как правило, не имеют ценности или имеют минимальную ценность (даже несмотря на то, что на тех рынках, где продукт уже активно продается, он может иметь высокую ценность). Нематериальный актив, имеющий отношение к компании, относится ко всей продукции, реализуемой данной компанией на рынке. Например, Xerox относится к фотокопировальным устройствам, выпускаемым и реализуемым корпорацией Xerox. По сути, само слово «ксерокс» на многих рынках стало синонимом копировального аппарата. Тем не менее, сила бренда означает, что этот тип нематериальных активов включает в себя не только существующую, но и новую продукцию и имеет ценность на большинстве рынков на момент вывода продукции на эти рынки.

Репутация компании представляет собой накопленный гудвилл корпорации и иногда используется как синоним фирменного наименования. Компания с хорошей репутацией, как правило, располагает штатом квалифицированных специалистов по продажам. Это означает наличие подготовленного торгового персонала, который знаком с компанией, ее клиентами и продукцией и может эффективно продавать товар. Это, в свою очередь, включает в себя предпродажное и послепродажное сопровождение. Предпродажное обслуживание позволяет заинтересовать потенциальных клиентов, проверить обоснованность концепции, эффективно продемонстрировать товар и, следовательно, завершить сделку, что может быть критичным в таких отраслях, как здравоохранение, страхование и производство программного обеспечения. В некоторых отраслях исключительную важность имеют послепродажное обслуживание клиентов и их обучение использованию продукта. Собственно, в некоторых отраслях именно этот нематериальный актив и не дает компаниям обанкротиться.

Пример

Компания Deutsche Soap, AG (DSAG) занимается изготовлением и продажей промышленным потребителям линейки моющих средств. Продукция компании не запатентована; производственный процесс существует давно и хорошо известен. Компания реализует свою продукцию промышленным потребителям, которые рассчитывают на техническую помощь и консультации специалистов компании при решении сложных проблем с очисткой. Торговый персонал компании DSAG круглосуточно находится на связи, оказывая клиентам помощь в течение 30 минут после поступления запроса. Компания разработала программы обучения и руководство по обслуживанию, которое предоставляется торговому персоналу.

DSAG решила учредить во Франции дочернюю компанию со стопроцентным участием. Она будет заниматься закупкой продукции, выпускаемой DSAG (в Германии), а также сбытом и обслуживанием клиентов на французском рынке. DSAG планирует обучить специалистов по продажам в дочерней компании и предоставить каждому из них руководство по обслуживанию.

С точки зрения внутрифирменного ценообразования ценным нематериальным активом в данном случае являются возможности по обслуживанию клиентов. Передача этого актива дочерней компании во Франции должна сопровождаться платежом на коммерческой основе в пользу немецкой головной компании.

Смешанные нематериальные активы

В современном мире сложно четко разделить нематериальные активы на производственные и маркетинговые. Некоторые активы могут относиться как к первой, так и ко второй категории. Например, репутация компании может быть обусловлена тем, что компания всегда производила высококачественную продукцию, оставаясь на передовом рубеже отрасли. Очевидно, что приобретенная таким образом репутация является производственным нематериальным активом.

Еще один пример: предположим, что некоторая компания приобрела репутацию благодаря гениальной рекламе, и именно поэтому существующие и потенциальные клиенты воспринимают корпорацию, например, как «золотые арки» («Макдоналдс») или как компанию, которая «научила мир петь» (Coca-Cola). В этом случае репутация компании - мощный маркетинговый нематериальный актив. В подобных случаях стоимость корпорации в значительной мере обусловлена фирменным наименованием как таковым (например, BMW).

Задача усложняется, если продуктом, о котором идет речь, является программное обеспечение. Неясно, является ли программное обеспечение продаваемым продуктом или лицензируемым нематериальным активом; при этом, в дополнение к особенностям ценообразования, необходимо учитывать последствия, связанные с налогами у источника выплаты дохода и определением источников дохода. В большинстве случаев передача программного обеспечения клиентам имеет признаки как сделки купли-продажи, так и предоставления лицензии.

Если определено, что программное обеспечение является нематериальным активом, то возникает вопрос: это производственный или маркетинговый актив? Каким бы ни был ответ, для целей внутрифирменного ценообразования важен следующий вопрос: какое юридическое лицо создало ценность этого актива? Это лицо и должно получать вознаграждение на коммерческой основе от всех пользователей данного нематериального актива за использование его собственности.

Мнения по этому вопросу могут расходиться в зависимости от того, чем обусловлен успех определенного продукта на специфическом новом рынке: применяемой технологией (в результате чего появляются производственные нематериальные активы) или мерами по организации и стимулированию сбыта (в результате чего создаются маркетинговые нематериальные активы). Наглядным примером служит недавний спор с участием корпорации GlaxoSmithKline касательно препарата Zantac.

Оказание услуг. Определение

Услуги, оказываемые связанным сторонам, варьируются от сравнительно обычных (вроде бухгалтерского учета, юридических или консультационных услуг в сфере налогообложения) до комплексного технического содействия при передаче нематериальных активов. Сложным вопросом внутрифирменного ценообразования является взимание соответствующей платы за услуги. В целом, требованиями всех стран предусмотрено взимание платы за любые услуги, оказанные зарубежной аффилированной компании, на коммерческой основе. Во многих странах под «коммерческой основой» понимается стоимость оказания услуг, обычно с добавлением небольшой маржи прибыли. Более того, аффилированное лицо в налоговой декларации имеет право на вычет платы на коммерческой основе только за те услуги, которые приносят ему прямую выгоду. (В этом случае серьезные затруднения может вызвать определение услуг, которые приносят аффилированному лицу прямую выгоду.)

Примеры видов услуг

Услуги, оказываемые связанным сторонам, бывают пяти видов:

- Услуга может быть стандартной (например, бухгалтерский учет или юридические услуги), без передачи нематериальных активов. В этом случае цена, устанавливаемая в коммерческих взаимоотношениях (между независимыми сторонами), всегда основана на формуле «затраты плюс», где элемент «плюс» сильно варьируется в зависимости от добавленной стоимости услуги и степени конкуренции на рынке. Во внутрифирменном контексте многие страны допускают вознаграждение по принципу «затраты плюс», хотя и с относительно небольшой и постоянной надбавкой за услуги, которые считаются стандартными и связанными с низким уровнем риска. При этом в меньшей части стран не допускается включение прибыли или действуют ограничительные нормы.

- Услуга может заключаться в техническом содействии при передаче нематериального актива (производственного или маркетингового, но обычно производственного). Как правило, в коммерческих взаимоотношениях определенное техническое содействие оказывается в связи с лицензионным соглашением (без дополнительной оплаты). При необходимости оказания услуг сверх этого объема заключаются соглашения на коммерческой основе, предусматривающие оказание услуг за дополнительную плату, обычно за определенную сумму в день (которая, собственно, рассчитывается по принципу «затраты плюс») с покрытием переменных издержек.

- Услуга может носить технический характер (и относиться к производству, контролю качества или техническому маркетингу), но не предлагаться в связи с передачей соответствующих нематериальных активов в пределах группы компаний. В этой ситуации на коммерческой основе оплачиваются только оказываемые услуги.

- Некоторые налоговые органы пытались доказать, что в случае командирования руководящих работников из основного места базирования на новый объект имела место передача нематериальных активов. Например, когда за пределами страны базирования головной компании создается новое производственное предприятие, компания нередко отправляет туда главного специалиста по производству на должность директора, поручая ему организацию производственного процесса и обучение местного сотрудника, который впоследствии займет его место. Такие отношения могут длиться от трех до пяти лет. Позиция налоговых органов в этом случае может заключаться в следующем: знания и опыт такого специалиста являются нематериальным активом, принадлежащим головной компании, и, следовательно, дочернее предприятие должно выплатить за использование этого актива компенсацию. Однако в коммерческих взаимоотношениях между несвязанными сторонами новое производственное предприятие может легко принять на работу директора предприятия из действующих в отрасли компаний. В этом случае директору предприятия выплачивается определяемая рынком заработная плата, без выплат роялти какой бы то ни было стороне. Поэтому, по-видимому, роялти в контексте транснациональной группы неуместны, хотя, возможно, для покрытия затрат на перевод специалиста необходима определенная плата за услуги.

- Возможно сочетание пунктов 1–4 выше в случае, когда иностранному аффилированному лицу необходим опыт головной компании в управлении деятельностью, включая выработку стратегии. В этой ситуации суть взаимоотношений заключается в следующем: головная компания управляет иностранным аффилированным лицом без участия или с минимальным участием местного персонала. Такая суть взаимоотношений не исключает, что налоговые органы страны, где находится головная компания, могут с легкостью доказать, что допустимая сумма прибыли иностранного аффилированного лица должна быть минимальной, так как оно оказывает услугу головной компании (например, выступая в качестве производителя-субподрядчика или представителя производителя).

Проблема «акционерных» услуг

С точки зрения трансфертного ценообразования работы, которые выполняет головная компания (или, скажем, компания, координирующая оказание услуг в пределах группы), не всегда требуют оплаты со стороны других участвующих в процессе компаний. Возможно, такие работы выполняются в интересах головной компании, выступающей в качестве акционера, а не для предоставления ценности дочерним предприятиям. При анализе политики трансфертного ценообразования в отношении услуг крайне важно тщательно изучить этот вопрос и определить, приносят ли услуги, оказываемые головной компанией, прямую выгоду одному или нескольким получателям, дублируют ли они услуги, оказываемые дочерними предприятиями, представляют ли они акционерную деятельность, и если да, то получит ли дочернее предприятие налоговый вычет за понесенные расходы.

Услуги, которые приносят прямую выгоду, - это услуги, которые приносят выгоду их получателю. Например, если головная компания подготавливает для связанной компании первичную бухгалтерскую документацию и отчетность, такое бухгалтерское обслуживание приносит прямую выгоду получателю, поскольку позволяет получателю составлять свою финансовую отчетность. Была ли услуга оказана в пределах группы компаний с тем, чтобы обеспечить уплату расходов в пределах группы, зависит от того, принесла ли эта работа связанному лицу экономическую или коммерческую ценность, укрепившую его коммерческое положение. Это можно определить, проанализировав, готово ли независимое предприятие в аналогичных обстоятельствах платить за эту работу, если она была выполнена сторонней организацией, или же оно бы выполнило эту работу собственными силами. Если не выполнено ни одно из этих условий, работа не считается услугой, оказанной в пределах группы.

Дублирующие услуги - это услуги, которые изначально оказывала какая-либо компания и которые дублирует аффилированное лицо (во многих случаях головная компания). В качестве примера можно привести маркетинговое исследование местного рынка, проводимое дочерней компанией и повторно проведенное головной компанией (например, потому что она не доверяет результатам работы дочерней компании). В ситуациях такого рода головная компания не может выставить счет дочерней компании за эту услугу. Однако ситуация изменится, если можно будет доказать, что по требованию дочерней компании данная услуга должна обеспечивать корректность проведенного ею маркетингового исследования (т. е. работа, выполненная головной компанией, повысила ценность дочерней компании).

Акционерные услуги - это услуги, оказываемые с целью защиты интересов акционера в отношении его инвестиций. Они связаны с деятельностью, касающейся организационно-правовой формы головной компании, требованиями к предоставлению отчетности головной компанией или затратами на мобилизацию капитала. Эти услуги не следует путать с услугами стратегического управления - более широким термином, означающим различные виды деятельности в пределах группы, для которых требуется тщательная оценка, позволяющая определить, должна ли оплата производиться на коммерческой основе. Такое определение будет зависеть от того, готово ли несвязанное лицо при сопоставимых фактах и обстоятельствах платить сторонней организации за оказание этих услуг, или же оно бы выполнило эту работу самостоятельно.

Например, клиент (связанная сторона) может предъявить поставщику услуг требования по соответствию спецификациям контроля качества, оговариваемые в договоре о передаче работ на внешний подряд. С этой целью головная компания может направить своих сотрудников в качестве управляющих на соответствующее дочернее предприятие. Стратегическое управление в этом случае предполагает инструктаж персонала поставщика услуг с тем, чтобы результаты работы соответствовали требованиям головной компании, а также текущий контроль работ, переданных на внешний подряд. Цель - защитить интересы получателя услуги (т. е. головной компании). В этом случае очевидно, что головная компания скорее защищает свои собственные интересы, а не оказывает услуги связанному лицу. Следовательно, оплата за услуги головной компании, которая является получателем услуг по внешнему подряду, не требуется.

Затраты, которые в ряде случаев несет головная компания

| Стандартные расходы на стратегическое управление | Стандартные расходы бенефициара |

| Затраты на дублирующий анализ эффективности работы, уже проведенный дочерним предприятием | Затраты на подготовку планов работы дочернего предприятия (если это не дублирующая функция) |

| Затраты на периодические посещения дочернего предприятия и общий анализ эффективности работы дочернего предприятия, выполняемый с целью управления инвестициями | Затраты на анализ или консультирование по планам и методам управления персоналом дочернего предприятия (если это не дублирующая функция) |

| Затраты на соответствие требованиям к предоставлению отчетности или законодательным требованиям к головной компании-акционеру, которые обязано соблюдать дочернее предприятие, входящее в состав группы аффилированных лиц | Затраты на контроль за соблюдением местных налоговых и законодательных требований со стороны дочернего предприятия (если это не дублирующая функция) |

| Затраты на финансирование или рефинансирование владения дочерним предприятием со стороны головной компании | Затраты на проведение внутреннего аудита дочернего предприятия, если такой аудит необходим в соответствии с местным законодательством страны, где находится дочернее предприятие, и не дублирует ранее проведенный анализ |

Французская компания Beautiful Unique Bathtubs SA (Bubble) занимается производством ванн во Франции для перепродажи связанным компаниям по всей Европе. Компания Bubble создала производственные нематериальные активы, связанные с изготовлением ванн; весь производственный процесс осуществляется на заводах компании во Франции и Швеции. Уникальная технология, применяемая компанией, заключается в том, что при попадании воды на поверхность ванны на ней образуются пузырьки. Этот процесс лицензирован и используется несвязанной канадской компанией на основании лицензии в обмен на роялти в размере 5 % от выручки. Канадской компании бесплатно предоставляется техническое содействие в объеме 10 рабочих дней.

Французская головная компания и шведская аффилированная компания заключили между собой лицензионное соглашение по производству ванн в Швеции, согласно которому французская компания предоставляет свою технологию и услуги по консультированию в объеме 10 рабочих дней с целью внедрения технологии в обмен на роялти в размере 5 % от выручки. В текущем году технические специалисты компании Bubble потратили 15 рабочих дней на содействие производственному персоналу шведской дочерней компании.

Кроме того, компания Bubble разработала уникальный маркетинговый подход и разрешила связанным сторонам в Великобритании, Швеции, Ирландии и Италии использовать его в процессе организации и стимулирования сбыта. Каждое сбытовое дочернее предприятие модифицирует маркетинговую стратегию, разработанную во Франции, с учетом местных культурных особенностей, существующих в каждой стране. И, наконец, президент компании Bubble ежеквартально посещает все дочерние предприятия с целью проверки результатов их деятельности.

В этом примере французская компания оказывает услуги трех типов:

- техническое содействие дочерней компании в Швеции в связи с использованием производственной технологии;

- маркетинговое содействие всем сбытовым дочерним предприятиям;

- ежеквартальные проверки с участием президента компании.

Оплата за пять дней технического содействия сверх объема, обычно предоставляемого сторонним организациям, должна относиться на счет дочерней компании в Швеции - возможно, по принципу «затраты плюс». Затраты на маркетинговое содействие должны относиться на счет сбытовых аффилированных компаний по принципу «затраты плюс». Однако прежде чем сделать выводы об актуальности этого подхода, необходимо проанализировать, действительно ли разработанная во Франции маркетинговая стратегия имеет принципиальную важность для дочерних компаний и, следовательно, передается как нематериальный актив по лицензии (для дальнейшей модификации) каждой стране. Это больше похоже на франшизу, и в этом случае необходимо определить стоимость лицензии для дочерней компании и взимать роялти. При этом стоимость реализации стратегии во Франции не имеет значения.

Ежеквартальные проверки с участием президента компании не приносят дочерним компаниям прямой выгоды и, следовательно, не должны относиться на их счет, так как представляют собой акционерные расходы.

Финансирование сделок

Как правило, к соглашениям о финансировании между аффилированными сторонами, как и к другим сделкам между связанными сторонами, применяется принцип коммерческого ценообразования. Для того чтобы обеспечить наличие стандартных коммерческих условий, необходимо проанализировать различные формы финансирования, предоставляемого одной связанной стороной (в большинстве случаев головной компанией) другой стороне.

В контексте задолженности связанных сторон имеет значение ряд факторов:

- процентная ставка по займу (в т. ч., фиксированная она или плавающая);

- основная сумма займа;

- валюта;

- кредитоспособность заемщика (в т. ч. предоставление каких-либо гарантий в связи с займом).

Налоговые органы могут проверить, взимала бы сторонняя организация процентную ставку, установленную между связанными сторонами, и не является ли ставка слишком высокой или низкой. Кроме того, налоговые органы страны заемщика могут усомниться в том, что сторонняя организация в принципе захотела бы выдать такой заем. В поисках ответа на последний вопрос местная налоговая служба должна обратить внимание на отношение собственных и заемных средств заемщика.

Если процентная ставка считается слишком низкой, налоговые органы страны займодавца могут решить, что в этом случае возникает дополнительный процентный доход, и, соответственно, обложить такой условный доход налогом.

Если считается, что заемщик выплачивает слишком высокий процент (из-за слишком высокой процентной ставки и (или) слишком большой суммы долга), это может привести к следующим последствиям:

- отказ в налоговых вычетах на накопленные или выплаченные проценты, увеличение местного налогового бремени;

- перевод выплаченных процентов в категорию дивидендов, что может привести к возникновению обязанности по уплате дополнительных налогов у источника выплаты дохода.

Если считается, что задолженность какого-либо предприятия перед связанными сторонами превышает сумму займа, который бы предоставила сторонняя организация, то говорят, что у заемщика недостаточная («тонкая») капитализация. Во многих странах (особенно в развитых) действуют специальные правила или методы недостаточной капитализации. Подробный анализ этих правил и их применение в каждой юрисдикции не входит в задачу этой книги (хотя в комментариях по странам и приведен ряд примеров). Тем не менее, перед внедрением схем международного финансирования крайне важно проанализировать конкретные правила и методы (в том числе отношения собственных и заемных средств в любых «безопасных гаванях»), применяемые в соответствующих странах.

Финансирование краткосрочных потребностей в капитале

Как правило, краткосрочные потребности компании в капитале особенно велики, когда она только создана или быстро расширяется. Головная компания, учредившая новое дочернее предприятие, которому необходимо финансирование его краткосрочного оборотного капитала, может сделать это посредством:

- кредиторской и дебиторской задолженности в пределах группы компаний;

- авансирования капитала от связанной стороны;

- предоставления кредита на покупку или продажу товарно-материальных запасов;

- займов под гарантию связанной стороны.

Долгосрочное стратегическое финансирование затрат на НИОКР нередко представляет собой очень важный аспект, который необходимо учитывать при расширении группы компаний. Один из возможных способов распределения расходов и их прямого финансирования за счет прибыли, полученной за пределами страны, - это долевое участие в расходах.

Даже в отсутствие специальных правил недостаточной капитализации налоговая служба может попытаться оспорить процентные вычеты из задолженности связанных сторон в тех случаях, когда, согласно другим общим положениям о противодействии уклонению от уплаты налогов, существует очень высокое отношение собственных и заемных средств. Кроме того, нормативными актами могут быть установлены определенные ограничения по конечному назначению, не допускающие применения долгосрочных займов для финансирования потребностей в оборотном капитале.

Пример

Не так давно американская компания TLC Inc. (TLC) учредила новое дочернее предприятие в Великобритании (TLUK). Компания TLC занимается производством специальных подушек, на которых дети засыпают через 10 минут после укладывания их в постель. Подушки успешно продаются на американском рынке, но только что появились на рынке Великобритании и пока продаются не очень хорошо (у английских детей нет проблем со сном!). Головная компания продает подушки компании TLUK, которая отвечает за маркетинг и дистрибуцию. Накладные расходы дочернего предприятия превышают текущую выручку от продаж, поэтому у британской компании возникли серьезные проблемы с движением денежных средств. Эти проблемы можно решить следующим образом:

- Кредиторская и дебиторская задолженность в пределах группы компаний

Головная компания может выставить TLUK счет за подушки, но при этом не взыскивать дебиторскую задолженность до тех пор, пока дочернее предприятие не сможет позволить себе этот платеж. Если речь идет о непродолжительном периоде времени (не превышающем срок платежа, обычно устанавливаемый для дистрибьюторов в данной отрасли), это приемлемый способ финансирования дебиторской задолженности. Однако во многих странах (в частности, в США) дебиторская задолженность в пределах группы компаний, не погашенная в течение более длительного периода времени, чем это целесообразно с коммерческой точки зрения, переводится в категорию займа, и на нее начисляются предполагаемые проценты. - Авансирование капитала

Компания TLC может предоставить заемные средства, необходимые для финансирования краткосрочных потребностей дочернего предприятия, и взимать проценты по этому займу. Этот метод неприемлем в том случае, если сумма задолженности TLUK существенно превышает собственный капитал дочернего предприятия, так как местные налоговые органы могут заявить, что у дочернего предприятия недостаточная капитализация. В этой ситуации налоговые органы могут перевести займы (полностью или частично) в категорию собственного капитала. При этом головная компания облагается налогом на уровне дочернего предприятия, как если бы она получала не проценты за пользование этими средствами, а внутрифирменные дивиденды в отношении собственного капитала. Перевод в другую категорию означает, что TLUK не получает налоговую льготу на «проценты». Более того, режим налогообложения процентов во многих случаях отличается от режима налогообложения дивидендов в части уплаты налогов у источника выплаты дохода (налоговых зачетов) и т. д. - Банковские займы под гарантию головной компании

Компания TLC может предоставить гарантию на заем, выданный дочернему предприятию сторонней организацией (например, банком). Дочернему предприятию, возможно, потребуется уплатить головной компании комиссию за предоставление гарантии. Основную ответственность за заем несет дочернее предприятие, которое и должно его погасить. Это может привести к недостаточной капитализации дочернего предприятия, если бы оно не смогло получить заем без гарантии головной компании, хотя на практике риск возникновения претензий со стороны налоговых органов в целом существенно меньше, чем в случае предоставления займа головной компанией дочернему предприятию напрямую.

Платежи за выход на рынок

Альтернатива схемам финансирования, описанным в разделах «Финансирование сделок» и «Финансирование краткосрочных потребностей в капитале» выше, - применение механизма выхода на рынок или удержания доли рынка. В этой ситуации производственная компания рассматривает рынок связанной сбытовой компании как свой собственный, в том смысле, что производитель хочет расширить продажи, выйдя на новый рынок. Так как его продукция ранее не продавалась на новом рынке, производитель должен внедриться на рынок посредством маркетинга (например, размещая рекламу или снизив цены для клиентов до уровня ниже ожидаемого после достижения требуемого объема продаж). Эти затраты несет скорее производитель, но не дистрибьютор.

Платежи за выход на рынок могут быть произведены двумя способами. Это может быть единовременный платеж (или несколько периодических субвенционных платежей) для покрытия затрат по выходу на рынок или же снижение трансфертных цен на период выхода на рынок. По сути, платеж за выход на рынок или субвенционные платежи превращают сбытовую компанию в обычного дистрибьютора, при условии, что коммерческий риск ниже обычного и в компании остается нормальная маржа прибыли. При обосновании этого подхода определяющим фактором является документация; кроме того, необходимо тщательно проследить за тем, чтобы плательщик получил налоговый вычет за любой единовременный платеж. Снижение трансфертных цен должно рассматриваться исключительно как временное снижение цен. Нельзя допускать, чтобы оно стало постоянным, так как прибыль дочерней компании, в конечном счете, станет чрезмерной и в дальнейшем создаст проблемы с трансфертным ценообразованием.

Удержание доли рынка имеет место в тех случаях, когда компании угрожает конкуренция, на которую компания должна отреагировать либо снижением цен для клиентов, либо существенным расширением маркетинговой деятельности, если она хочет сохранить свою долю рынка. Затраты на эти мероприятия могут финансироваться аналогично выходу на рынок, т. е. посредством единовременного платежа или снижения трансфертной цены.

Долевое участие в расходах

Во многих случаях долевое участие в расходах используется компаниями для финансирования крупных проектов НИОКР, когда компания не может вкладывать средства в компанию, которая должна выполнить эти работы. Например, если в составе головной компании группы имеется подразделение по НИОКР, местное финансирование НИОКР в случае снижения прибыли от операций на внутреннем рынке может стать проблемой. Однако если группа получает прибыль на других рынках, она может принять решение о заключении соглашения о долевом участии в расходах со своими дочерними компаниями, чтобы дать им возможность самостоятельно финансировать НИОКР группы. Создание схем долевого участия в расходах оказывает значительное долгосрочное влияние на рентабельность и налоговую стратегию группы в каждой стране, поскольку компании, которые вносят свой вклад в исследования, получат долю в созданных знаниях и, следовательно, будут иметь право на долю полученной в результате их применения прибыли. Более того, при присоединении компаний к схеме долевого участия в расходах может потребоваться вступительный платеж. Соответственно, компании-участницы, желающие выйти из действующей схемы долевого участия в расходах, получают выкупной платеж, представляющий собой стоимость их доли в нематериальном активе, созданном до даты их отказа от участия.

Финансирование долгосрочных потребностей в капитале

Финансирование долгосрочных потребностей в капитале осуществляется путем:

- закладных;

- лизингового финансирования;

- акционерного капитала;

- долгосрочных заимствований (в пределах группы компаний или у сторонних организаций);

- выпуска новых акций для акционеров и облигаций или других финансовых инструментов на рынке (этот способ с участием сторонних организаций далее не рассматривается).

Закладные

Покупка земли может осуществляться за единовременный платеж или под закладную. Закладная означает, что выплата денежных средств за землю растянута на несколько лет. Процентная ставка по закладным обычно ниже, чем по необеспеченным займам (как краткосрочным, так и долгосрочным), поэтому привлечение средств с использованием этого механизма обходится дешевле, чем другие способы заемного финансирования.

При получении закладной от связанной стороны процентная ставка и условия, как правило, должны быть такими же, как если бы закладная была получена от несвязанной стороны.

Лизинговое финансирование

Дочерняя компания может взять основное оборудование в лизинг у связанной или несвязанной стороны. Это означает, что такая компания не производит единовременный платеж за актив, а выплачивает его стоимость в рассрочку в течение нескольких лет и может не принимать на себя все риски владения. Если лизинг предоставлен связанной стороной, процентная ставка и условия должны быть такими же, как если бы лизинг был предоставлен несвязанной стороной.

Одним из вопросов, требующих рассмотрения, является структурирование лизинга как операционного (при котором существенные риски и выгоды, имеющие отношение к активу, сохраняются за арендодателем) или финансового (при котором право собственности на актив в конечном итоге переходит к арендатору) и, соответственно, определение арендной платы за лизинг.

Акционерный капитал

Головная компания может обеспечить дочернюю компанию капиталом посредством приобретения ее обыкновенных акций (акционерного капитала). Это, вероятно, самый простой метод финансирования долгосрочных потребностей дочерней компании, но его сравнительно сложно адаптировать к меняющимся потребностям в кратчайшие сроки. В частности, действующие во многих юрисдикциях правила предусматривают определенные ограничения в случае уменьшения доли собственного капитала компании.

Обычно единственной областью внутрифирменных сделок, которая не вызывает у налоговых органов особого интереса, является дивидендная политика в отношениях между головной и дочерней компаниями. При этом налоговые органы иногда оспаривают платежи в адрес головной компании от других компаний группы, например выплату роялти и процентов, в тех ситуациях, когда дивиденды на обыкновенные акции не выплачиваются или когда, по мнению налоговых органов, компания имеет недостаточную капитализацию.

С точки зрения планирования в некоторых случаях предпочтительнее выпустить акции стоимостью выше номинала (с премией) вместо выпуска дополнительных акций по той же номинальной стоимости. Это обусловлено тем, что во многих юрисдикциях разрешена выплата премии по акциям, тогда как уменьшение акционерного капитала часто требует проведения относительно сложных и формальных юридических процедур или вообще невозможно. Такая гибкость может привести к некоторому ослаблению бухгалтерского баланса при использовании этих схем. Кроме того, имеет смысл изучить возможность выпуска погашаемых привилегированных акций или аналогичных квазидолевых инструментов, предусматривающих досрочное погашение или более простые формы уменьшения капитала или выкупа акций. В целом, привилегированные акции аналогичны обыкновенным в части выплаты дивидендов, но имеют приоритет в том, что касается прибыли и распределения капитала.

Долгосрочные заимствования в пределах группы компаний

Как правило, головная компания может свободно ссужать денежные средства дочерним предприятиям в виде обеспеченных или необеспеченных займов. В большинстве юрисдикций, которым подчиняются головные компании, существует требование о том, что головная компания должна начислять проценты по займу по процентной ставке на коммерческих условиях, в зависимости от срока займа, валюты займа и кредитного риска, связанного с дочерней компанией.

На уровне дочерней компании, как правило, к расходам на уплату процентов применяются налоговые вычеты. Однако налоговые органы все чаще проверяют, является ли капитализация компании достаточной, поэтому необходимо обратить особое внимание на уровни заемных средств, допустимые в стране заемщика. Кроме того, необходимо уделить пристальное внимание действующим соглашениям об избежании двойного налогообложения, заключенным между участвующими странами.

Другие способы финансирования

Методы определения надлежащей цены в финансовых сделках, изложенные выше, начиная с раздела «Финансирование сделок» и заканчивая разделом «Долгосрочные заимствования в пределах группы компаний» включительно, в равной степени применяются и к более сложным способам финансирования, например к займам со значительной скидкой, соглашениям о финансировании смешанного типа, где инструмент облагается налогом на базе собственного капитала компании в одной стране и как долговое обязательство в другой, свопам и т. п. Во всех этих ситуациях правильное вознаграждение для участвующих сторон может быть определено только на основе тщательного анализа различных обязательств и рисков сторон сделки, а также компенсаций, которые выплачивались бы в сделке между независимыми сторонами на коммерческой основе. Такой анализ, по сути, аналогичен анализу, проводимому банком при назначении условий специальных соглашений с клиентами или рыночных процессов, которые в конечном итоге определяют, как оценивается на фондовой бирже котируемый финансовый инструмент.

Гибкость управления потребностями в капитале

Важно иметь в виду, что наличные средства можно легко перенести из одного места в другое. Транснациональная корпорация обладает широкими возможностями по привлечению внешнего капитала со стороны акционеров, институциональных инвесторов или банков (возможно, даже не в одной, а в нескольких странах) и получает прибыль в различных географических регионах. Хотя изложенные выше комментарии, начиная с раздела «Финансирование сделок» и заканчивая разделом «Другие способы финансирования» включительно, относятся в основном к финансированию дочерних компаний головной компанией, существуют возможности по организации финансирования между дочерними компаниями в пределах группы, например, через специальное юридическое лицо с низким уровнем налогообложения (Бельгийский координационный центр). В этих случаях применяются аналогичные принципы.

Методы трансфертного ценообразования

В Руководстве ОЭСР (Организации экономического сотрудничества и развития) в нескольких разделах описаны различные методики ценообразования, с примерами их применения. В редакциях Руководства ОЭСР, выпущенных до 2010 года, предпочтение отдавалось использованию «традиционных методов проведения сделок» как наиболее прямому ценовому сравнению в отличие от косвенных методов на основе прибыли.

В действующей на данный момент редакции Руководства ОЭСР содержится четкое требование выбора наиболее подходящего метода, с учетом сильных и слабых сторон методов, признаваемых ОЭСР. При выборе метода необходимо обращать внимание на некоторые факторы, включая наличие достоверных данных, необходимых для применения выбранного метода. Хотя в конечном итоге важен именно выбор наиболее подходящего метода, в Руководстве ОЭСР указано, что в тех случаях, когда с одинаковой достоверностью может применяться метод сопоставимой неконтролируемой цены и другой метод трансфертного ценообразования, предпочтительным является метод сопоставимой неконтролируемой цены.

Метод сопоставимой неконтролируемой цены

Метод сопоставимой неконтролируемой цены - это наиболее прямой способ определения коммерческой цены. Он предполагает сравнение цены, назначаемой за товары или услуги, передаваемые в рамках контролируемой сделки, с ценой, назначаемой за имущество или услуги, передаваемые в рамках сопоставимой неконтролируемой сделки. ОЭСР признает сложности, которые могут возникнуть при определении достаточно точных корректировок для уменьшения воздействия на цену, но утверждает, что это не должно быть причиной для отказа от применения этого метода. Степень поддержки этого метода со стороны ОЭСР ясна из пояснения о том, что «следует приложить все усилия для корректировки данных с тем, чтобы их можно было должным образом использовать в методе сопоставимой неконтролируемой цены».

При применении метода сопоставимой неконтролируемой цены к продажам аффилированным лицам потенциально сопоставимые продажи включают в себя продажи от участника контролируемой группы несвязанной стороне, продажи участнику контролируемой группы от несвязанной стороны и продажи между сторонами, не связанными друг с другом. На основе любой из этих потенциальных сопоставимых неконтролируемых цен можно определить коммерческую цену для сделки по продаже между связанными сторонами, если физическое имущество и обстоятельства сделки по продаже между несвязанными сторонами идентичны имуществу и обстоятельствам сделки по продаже между связанными компаниями.

Нормативные акты по трансфертному ценообразованию в большинстве стран допускают корректировку сопоставимых неконтролируемых цен, если различия между сопоставимой неконтролируемой ценой и сделкой между связанными сторонами можно оценить и они оказывают достаточно незначительное воздействие на цену. Например, в большинстве случаев корректировки допускаются, если различия касаются:

- условий сделки (например, условий кредитования);

- объема продаж;

- временных рамок сделки.

Различия, в отношении которых корректировки невозможны или практически невозможны, касаются:

- качества продукции;

- географических рынков;

- уровня рынка;

- размера и типа нематериального имущества, участвующего в сделке по продаже.

Пример

Японская компания Far East Steel Ltd (FES) занимается производством стальных слитков на Дальнем Востоке и их поставкой связанным и несвязанным с ней литейным заводам в Великобритании. Слитки, поставляемые компанией FES связанным и несвязанным с ней клиентам, идентичны во всех отношениях. Более того, условия продажи также идентичны, за исключением того, что срок платежа для связанных сторон составляет 90 дней, а для несвязанных сторон - всего 45 дней. На основании этих данных определено, что продажа слитков несвязанной стороне представляет собой сопоставимую неконтролируемую цену для внутрифирменной трансфертной цены. Тем не менее, при определении фактической внутрифирменной цены на коммерческих условиях необходимо учитывать разницу в сроках платежа.

На основании преобладающих процентных ставок определено, что разница в сроках платежа стоит 0,5 % от цены слитка. Путем корректировки цены несвязанной стороны с учетом этой разницы установлено, что внутрифирменная цена должна быть равна цене несвязанной стороны плюс 0,5 %.

Метод цены последующей реализации

Коммерческая цена по методу цены последующей реализации определяется путем вычитания надлежащей скидки на деятельность лица, осуществляющего перепродажу, из фактической цены при перепродаже. Надлежащая скидка представляет собой валовую рентабельность, выраженную в процентах от чистой выручки от продаж, полученную лицом, осуществляющим перепродажу, от продажи имущества, одновременно приобретаемого и перепродаваемого в неконтролируемой сделке на соответствующем рынке. По возможности, скидка для лица, осуществляющего перепродажу в рамках внутрифирменной сделки, определяется по сделкам купли-продажи между несвязанными сторонами. В отсутствие таких сделок надлежащую скидку допускается определять по сделкам продажи других лиц, осуществляющих перепродажу, на том же или аналогичном рынке. В Руководстве ОЭСР признается тот факт, что при получении сопоставимых данных могут возникнуть проблемы, например, в том случае, когда между сопоставимой и анализируемой сделками в пределах группы прошло много времени, а изменения в экономике (т. е. валютный курс, процентная ставка, спад или подъем) могут стать причиной возможных отклонений в целом.

Как и в случае с методом сопоставимой неконтролируемой цены, допускается корректировка скидки, полученной лицом, осуществляющим перепродажу, - с учетом различий, существующих между сделкой с участием связанных сторон и сопоставимой сделкой между несвязанными сторонами.

Пример