Нужно ли отчитываться по торговому сбору. Торговый сбор. Кто платит торговый сбор

С 1 января 2015 года начала действовать глава НК РФ, посвященная новому виду налогового сбора – торговому (). Но согласно НК РФ введен данный сбор может быть только с 1 июля 2015 года. Разберемся, что же представляет из себя этот платеж, кто должен его уплачивать и какие объекты им облагаются.

Где он действует

Торговый сбор может вводиться муниципальными образованиями и городами федерального значения (Москва, Санкт-Петербург и Севастополь) (). Однако на сегодняшний момент решение о введении сбора было принято только в Москве – новый сбор появится в столице с 1 июля 2015 года (Закон г. Москвы от 17 декабря 2014 г. № 62 " "; далее – Закон г. Москвы). Власти Севастополя и Санкт-Петербурга пока торговый сбор не ввели, а муниципальные образования страны смогут сделать это только после принятия специального федерального закона (в настоящее время информации о разработке проекта такого закона нет). Поэтому далее мы будем рассматривать особенности этого сбора на основании Закона г. Москвы.

О порядках и сроках уплаты торгового сбора, НДФЛ, НДС, ЕНВД и других платежей – читайте в "Энциклопедии решений. Налогообложение"

. Воспользуйтесь бесплатным доступом на 3 дня, узнайте ответы на интересующие налоговые вопросы и сэкономьте на штрафах и задолженностях!

НАША СПРАВКА

Торговля – вид предпринимательской деятельности, связанный с розничной, мелкооптовой и оптовой куплей-продажей товаров, осуществляемый через объекты стационарной торговой сети, нестационарной торговой сети, а также через товарные склады ().

К торговой деятельности для целей применения относятся следующие виды торговли:

- через объекты стационарной торговой сети, не имеющие торговых залов, кроме автозаправок;

- через объекты нестационарной торговой сети (например, палатки, лотки, машины и другие временные объекты);

- через объекты стационарной торговой сети, имеющие торговые залы (например, магазины и павильоны);

- осуществляемая путем отпуска товаров со склада ().

Также к торговой деятельности приравнивается и деятельность по организации розничных рынков ().

Под объектом осуществления торговли (он же – объект обложения сбором) понимается движимое и недвижимое имущество, которое используется в торговой деятельности плательщиком сбора хотя бы один раз в квартал ().

То есть сбор придется платить не с полученного дохода от торговли, а именно с тех объектов, которые используются при торговле (ларек, палатка, магазин и т. д.) ().

Предприниматели, обязанные уплачивать торговый сбор, должны встать на учет в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются объекты недвижимости ( , ). Так, если недвижимое имущество зарегистрировано в Москве, а организация или ИП – в другом регионе, то уведомление нужно подать в московскую инспекцию по месту регистрации имущества. Также это касается и движимого имущества, зарегистрированного в другом регионе, но использующегося в торговой деятельности в Москве (письмо ФНС России от 16 июня 2015 г. № ГД-4-3/10382@ " "). Если же имеется несколько объектов обложения сбором, зарегистрированных на территории одного муниципалитета (города федерального значения), но в разных районных инспекциях, то все объекты должны указываться в одном уведомлении. При этом по каждому объекту заполняется отдельная страница с информацией об объекте. Подавать такое уведомление необходимо в налоговый орган по месту нахождения того объекта, сведения о котором указаны первыми ().

Если плательщик владел торговым объектом еще до введения сбора (то есть до 1 июля 2015 года), подать уведомление следует не позднее 7 июля 2015 года включительно. В тех случаев, когда имущество будет приобретено после 1 июля 2015 года, срок постановки на учет установлен как пять рабочих дней со дня приобретения имущества ().

Для постановки на учет в качестве плательщика в обоих случаях необходимо подать специальное уведомление по рекомендуемой форме, утвержденное письмом Минфина России от 10 июня 2015 года № ГД-4-3/10036@ "О рекомендуемых формах уведомлений по торговому сбору" ().

Если организация или ИП прекращают вести деятельность с использованием объекта обложения сбором, то они могут сняться с учета (). Для этого необходимо подать соответствующее уведомление в территориальную налоговую инспекцию по месту постановки на учет (). При этом датой снятия с учета будет считаться дата прекращения торговой деятельности, указанная в уведомлении.

Любое из уведомлений можно сформировать и заполнить в электронном виде на сайте ФНС России с помощью программы "Налогоплательщик ЮЛ " и направить по телекоммуникационным каналам связи. Или же – подать уведомление в инспекцию в бумажном виде.

ФОРМЫ И ОБРАЗЦЫ

Кроме того, налоговый орган необходимо будет уведомлять и всякий раз, когда меняются показатели объекта обложения сбором, влияющие на его размер, например, площадь торгового зала ().

В течение пяти рабочих дней после подачи уведомления о постановке на учет налоговый орган направит заявителю свидетельство о постановке на учет в качестве плательщика торгового сбора ().

За непостановку на учет в качестве плательщика сбора в установленные законодательством сроки налоговая инспекция может начислить штраф в размере 10 тыс. руб. (). А вот ведение торговой деятельности без такой постановки будет "стоить" уже дороже – 10% от доходов от торговли за отчетный период, но не менее 40 тыс. руб. ().

Если же плательщик сбора своевременно не предоставил в инспекцию уведомление об изменении показателей объекта обложения сбором, то с него будет взыскан штраф в размере 200 руб. ().

В случае, когда плательщик подал уведомление, содержащее недостоверные сведения и это повлекло неполную уплату сбора, налоговый орган может привлечь его к ответственности по или по – выбор нормы фактически зависит от усмотрения инспектора, поскольку составы этих двух статей не имеют четкого разграничения (). И в первом, и во втором случаях плательщику грозит штраф в размере 20% от суммы неуплаченного сбора, а если налоговым органом будет доказано умышленное занижение базы – 40% от этой суммы помимо доплаты самого сбора. Обращаем внимание, что закрепляет минимальный размер штрафа (40 тыс. руб.), а – нет.

Порядок расчета и уплаты сбора

Прежде всего стоит оговориться, что сбор является ежеквартальным, а значит, все показатели, применяемые для его расчета, исчисляются за квартал ().

Торговый сбор уплачивается не позднее 25-го числа месяца, следующего за окончанием отчетного периода (квартала) (). Таким образом, крайний срок уплаты сбора за третий квартал 2015 года наступит 26 октября 2015 года (поскольку 25 октября 2015 года является выходным днем, то срок уплаты сбора переносится на следующий ближайший рабочий день).

За неуплату или неполную уплату сбора НК РФ предусматривает ответственность в виде штрафа в размере 20%, а в случае если будет доказана умышленная неуплата (неполная уплата) – 40%, от суммы неуплаченного сбора помимо доплаты самой суммы сбора ().

Чтобы рассчитать сумму подлежащего уплате сбора, нужно фактическое значение физической характеристики объекта осуществления торговли (например, площадь объекта, которую можно взять из регистрационных документов) умножить на ставку сбора ().

Под физической характеристикой объекта понимается (в зависимости от вида осуществляемой деятельности) либо площадь торгового зала, либо сам объект осуществления торговли.

В НК РФ установлены только предельные максимальные значения ставок сбора, а окончательные ставки обязаны устанавливать муниципальные образования самостоятельно ( , ).

Поскольку торговый сбор в 2015 году будет применяться только в столице, разберем московские ставки (). Различаются они не только по видам торговой деятельности, но и по месту нахождения объекта торговли, что весьма справедливо. Ведь от того, стоит, например, газетный киоск на Тверской улице или на окраине Москвы, будет зависеть и выручка его владельца.

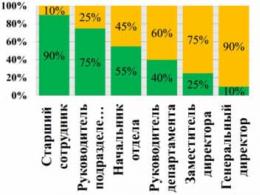

Всего выделено три группы районов (рис.):

- группа 1 – районы, входящие в Центральный административный округ;

- группа 2 – районы, входящие в Зеленоградский, Новомосковский и Троицкий административные округа, а также Молжаниновский район (САО), Северный (СВАО), Восточный, Новокосино и Косино-Ухтомский (ВАО), Некрасовка (ЮВАО), Северное Бутово и Южное Бутово (ЮЗАО), Солнцево, Ново-Переделкино и Внуково (ЗАО), Митино и Куркино (СЗАО);

- группа 3 – все остальные районы Москвы.

На 2015 год установлены следующие ставки (табл.).

Таблица. Ставки торгового сбора в г. Москве в 2015 году

Вид торговой деятельности | Ставка торгового сбора (руб. за квартал) | Физический показатель |

||

|---|---|---|---|---|

Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением АЗС) и нестационарной торговой сети (за исключением развозной и разносной торговли) | Объект осуществления торговли |

|||

Развозная и разносная розничная торговля | Объект осуществления торговли |

|||

Торговля через объекты стационарной торговой сети с торговыми залами: а) до 50 кв. м (включительно) | Объект осуществления торговли |

|||

б) свыше 50 кв. метров | 1 кв. м площади торгового зала |

|||

Организация розничных рынков | 1 кв. м площади розничного рынка |

|||

Законом г. Москвы предусмотрены также и льготы по некоторым видам деятельности. Так, сбором не облагаются следующие объекты движимого и недвижимого имущества, применяемые:

- в розничной торговле с использованием торговых автоматов;

- на специализированных, региональных ярмарках или ярмарках выходного дня;

- через объекты стационарной и нестационарной торговой сети, расположенные на территории розничных рынков;

- в разносной розничной торговле, осуществляемой в зданиях (сооружениях, помещениях), управляемых автономными, бюджетными и казенными учреждениями ().

Таким образом, ни торговый автомат с напитками и закусками, ни павильон на ярмарке меда, ни киоск или прилавок на официальном розничном рынке сбором облагаться не будут.

Кроме того, вне зависимости от объекта торговли и осуществляемой торговой деятельности, не будут платить сбор организации федеральной почтовой связи, а также автономные, бюджетные и казенные учреждения ().

Рассмотрим порядок расчета торгового сбора за третий квартал 2015 на примере.

ПРИМЕР

Столичный предприниматель владеет тремя торговыми палатками (объекты нестационарной торговой сети), в которых продает печатную продукцию. Палатки № 1 и № 3 расположены в районе Марьино, палатка № 2 – на территории розничного рынка. При этом палатка № 3 в июле, августе и сентябре не использовалась. Поскольку палатка № 2 расположена на территории розничного рынка (а значит, на нее распространяется льгота), а палатка № 3 не использовалась в предпринимательской деятельности в течение всего квартала, то сбором за третий квартал 2015 года будет облагаться только палатка № 1. Учитывая, что она находится в районе Марьино (применяются ставки для Группы 3 (см. табл.) и является объектом нестационарной торговой сети, за третий квартал предпринимателю придется заплатить за ее использование 40 500 руб.

Торговый сбор и другие налоговые платежи

Федеральный законодатель предусмотрел возможность уменьшения других налогов на сумму уплаченного торгового сбора. Так, например, ИП, который вел торговую деятельность по месту своего учета, за счет уплаченного торгового сбора может уменьшить сумму НДФЛ по итогам налогового периода (). Однако здесь есть небольшая, но очень существенная оговорка. Этой льготой не получится воспользоваться, если предприниматель не подавал уведомление о постановке на учет в качестве плательщика торгового сбора.

Такое же правило распространяется и на организации – на сумму уплаченного сбора разрешается уменьшить налог на прибыль или единый налог для применяющих УСН ( , ). При этом уменьшается сумма налога, уплачиваемая в бюджет города федерального значения или в консолидированный бюджет региона, на территории которого расположен муниципалитет, принявший решение о введении торгового сбора.

Во время подготовки материала, в редакцию поступило много вопросов от читателей нашего портала о порядке исчисления и уплаты торгового сбора, которые были направлены заместителю руководителя Департамента экономической политики и развития города Москвы Марии Багреевой. Ответы на них читайте в нашем следующем материале.

Если у вас остались вопросы о правилах начисления и уплаты торгового сбора, их можно задать нашим экспертам на .

Эксперт Центра, к.ю.н., Гаганов А.А.

Чего ждать от нового торгового сбора? Сколько и за что придется платить предпринимателям? Как снизить налоговые издержки?

С 1 июля 2015 года вступает в силу глава 33 Налогового кодекса РФ, а вместе с ней на предпринимателей ложится новое бремя по уплате торгового сбора. Торговый сбор попал в Налоговый кодекс РФ в конце прошлого года, и у бизнесменов было время морально подготовиться к этому удару.

Кто и за что будет платить?

Платить торговый сбор должны будут все организации (юридические лица) и индивидуальные предприниматели (ИП), которые используют недвижимость или передвижные торговые павильоны для торговли. В муниципальных образованиях могут быть льготы для некоторых видов предпринимательской деятельности, вплоть до освобождения от уплаты сбора. Например, Закон города Москвы «О торговом сборе» освобождает от уплаты сбора торговлю через вендинговые автоматы, торговлю на ярмарках выходного дня, на розничных рынках (но не сами рынки), разносную торговлю в автономных, бюджетных и казенных учреждениях. Также не будет платить сбор Почта России и автономные, бюджетные и казенные учреждения.

Федеральный закон также освобождает от уплаты сбора индивидуальных предпринимателей, уплачивающих налоги по патенту, и сельхозпроизводителей, уплачивающих единый сельскохозяйственный налог.

Объект сбора, согласно закону, «использование объекта движимого или недвижимого имущества (объект осуществления торговли) для осуществления плательщиком сбора вида предпринимательской деятельности». Простым предпринимателям из этого набора слов мало что понятно, поэтому посмотрим еще определение понятия «объект осуществления торговли» и виды торговли, в отношении которой установлен сбор.

Сбор – с каждого торгового ларька?

Итак, объект сбора – это здание, сооружение, помещение, стационарный или нестационарный торговый объект или торговая точка, с использованием которых осуществляется торговля. Деятельность по организации розничных рынков тоже облагается сбором: объектом являются собственно розничные рынки, сбор уплачивается управляющей компанией.

Виды торговли, в отношении которой устанавливается сбор:

1) торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями);

2) торговля через объекты нестационарной торговой сети;

3) торговля через объекты стационарной торговой сети, имеющие торговые залы;

4) торговля, осуществляемая путем отпуска товаров со склада.

Такой перечень позволяет предположить, что все предприниматели, торгующие в каком-либо помещении (ларьке, палатке, магазине) или со склада, обязаны уплачивать сбор. Возникает вопрос с интернет-магазинами: они тоже должны платить торговый сбор ? Вероятно, если торговля ведется с использованием арендованных складских помещений, то должны. Если же торговые помещения находятся не в аренде, а в собственности, то получается, что предприниматель платит дважды: налог на имущество организаций и торговый сбор.

Малый бизнес уже окрестил этот налог «налогом на аренду » и вовсю подумывает о том, как обойти Налоговый кодекс. Потому что если заплатить все, что положено по закону, то жить бизнесу будет не на что.

Ставки торгового сбора в Москве

Ставки торгового сбора определяются представительными органами местного самоуправления в пределах, установленных Налоговым кодексом. В Москве, Санкт-Петербурге и Севастополе ставки определяются законами этих субъектов Федерации.

Закон города Москвы «О торговом сборе» варьирует ставки торгового сбора в зависимости от удаленности района от центра города. Так, самая высокая ставка для торговых точек без торговых залов – 81 000 рублей за квартал (3 месяца) – в Центральном административном округе. Глубокие и ближние «замкадыши» (Зеленоград и Новая Москва, Митино и Бутово, и другие) заплатят 28 350 рублей. Остальные «москвичи» заплатят 40 500 рублей, столько же «стоит» разносная и развозная торговля. Арендаторы в торговых залах должны будут заплатить за помещения до 50 кв.м в ЦАО 60 000 рублей за квартал, «замкадыши» - 21 000 рублей, остальные «москвичи» 30 000 рублей. За помещения свыше 50 кв.м ставка зависит от площади торгового помещения, естественно, это выйдет дороже, чем места до 50 кв.м. Для розничных рынков ставка составляет 50 рублей за квадратный метр.

Все эти немалые суммы (от 7 тысяч рублей в месяц) предприниматели должны будут выложить наряду с другими налогами, выплатами, арендной платой и прочими издержками. Торговый сбор не зависит от размера прибыли. Особенно негативно это сказывается на тех торговых точках, прибыльность которых обусловлена сезонностью.

Бюрократические нюансы

Помимо того, что выкладывать лишние деньги непонятно за что в принципе неприятно, придется еще и пройти бюрократические процедуры. Так, плательщики сбора должны встать на учет в налоговых органах в качестве таковых. Это надо сделать в течение 5 дней после заключения договора аренды. Для тех, у кого такой договор уже действует, обязанность встать на учет возникает со дня вступления в силу закона, то есть с 1 июля 2015 года. Причем о любом изменении торгового помещения надо будет также уведомлять налоговую в течение 5 дней. 5 дней есть у налоговой для постановки на учет плательщика торгового сбора и направления ему свидетельства. Если речь идет об использовании недвижимости для торговли, то уведомление направляется в ИФНС по месту нахождения недвижимости. Если используется движимое имущество, то уведомление направляется по месту нахождения организации или по месту жительства ИП.

Предприниматели сами должны рассчитать размер сбора и уплатить его до 25-го числа месяца, следующего после окончания квартала. То есть налоговая не пришлет квитанцию, но проконтролирует уплату торгового сбора, если предприниматель ошибется или не заплатит. В этом случае он все-таки получит от налоговой требование об уплате сбора. В целом контроль возложен на органы местного самоуправления, которые должны обо всем уведомлять налоговую.

Каких последствий ждать?

История разработки законопроекта, которым вводился торговый сбор, умалчивает о том, какие благие цели должно достигать это нововведение. Положения о торговом сборе были введены в законопроект № 527250-6 депутатскими поправками ко второму чтению. Поэтому в первоначальной пояснительной записке о нем нет ни слова. Также мы не знаем мнения Правительства РФ по поводу введения нового сбора. Имеющийся отзыв Правительства РФ не упоминает этот сбор, так как его не было в первоначальном проекте. Очевидно, Правительство РФ одобрило новый источник доходов бюджета.

Можно ожидать роста цен в розничной торговле, так как предпринимателям придется компенсировать новые расходы. Даже если по факту им удастся уменьшить налоги на сумму сбора (а это можно сделать только по результатам года), то торговцы могут повышать цены просто от страха, что на них повесили новый сбор.

Хорошая новость есть для тех, у кого совпадает место нахождения организации (место жительства ИП) и место уплаты торгового сбора. Организации и ИП, находящиеся на «упрощенке» смогут уменьшить единый налог на сумму торгового сбора. Также может быть уменьшен налог на прибыль организаций.

Однако помимо налогов на прибыль или доходы предприниматели уплачивают еще множество других обязательных платежей. Например, ИП самостоятельно уплачивает страховые и пенсионные взносы, платит за ЭКЛЗ для контрольно-кассовых машин, аренду за помещение и несет другие расходы, связанные с бизнесом. Малый бизнес, занимающийся торговлей, - это, как правило, именно ИП. В этой ситуации многие предприниматели уже собираются объединять свои торговые площади, чтобы уменьшить расходы в части торгового сбора. То есть малый бизнес уже ожидает увеличения налоговой и административной нагрузки, несмотря на заверения в том, что торговый сбор не приведет к увеличению налоговых издержек. Да иначе зачем бы государство вводило новый сбор, если бы от этого не увеличились государственные доходы. Конечно, в условиях дефицита бюджета государству нужны доходы. Но эти доходы получаются за счет малого бизнеса. С одной стороны, государство говорит о поддержке малого и среднего бизнеса, а с другой, вводит новые налоги и сборы для предпринимателей практически на ровном месте. Это демонстрирует непоследовательность государственной экономической политики.

Торговый сбор – это не налог, а обязательный взнос местного значения, который обязаны уплачивать все ИП и организации за право на осуществление торговой деятельности.

Содержимое страницы

Введение торгового сбора регламентируется законом от 29.11.2014 №382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ». Новому сбору в Налоговом кодексе Российской Федерации посвящена новая 33 глава.

В настоящий момент торговый сбор введен только для предпринимателей Москвы. Закон действует с 1 июля 2015 года. Если данное введение хорошо себя зарекомендует и позволит увеличить налоговые сборы в местный бюджет, торговый сбор смогут ввести еще в двух городах федерального значения – в Санкт-Петербурге и Севастополе. Властям именно этих городов законом разрешено ввести торговый сбор с 1 июля 2015 года. В остальных регионах возможность введения нового сбора появится только после принятия соответствующего закона на федеральном уровне. Это регламентируется п. 4 ст. 4 ФЗ-382.

Кому и как платить торговый сбор

Закон о торговом сборе регулируется на региональном уровне. Это означает, что объекты обложения, процентные ставки, порядок и сроки уплаты, льготы устанавливаются органами местной власти.

Торговый сбор – это дополнительный муниципальный сбор, который уплачивается организациями, занимающимися мелокооптовой, крупнооптовой и розничной куплей-продажей товаров, которая осуществляется с использованием стационарных или нестационарных объектов недвижимости, а также товарных складских помещений. Этот сбор предприниматели платят за право на ведение торговой деятельности. Объектом налогообложения является не доход, а торговая площадь.

Кто должен платить торговый сбор?

1. При применении объекта налогообложения «доходы», торговый сбор отражается в строках 140-143 Раздела 2.1. Он указывается вместе с суммами страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования.

2. При применении объекта налогообложения «доходы, уменьшенные на величину расходов» сумма уплаченного торгового сбора учитывается в составе расходов, отражаемых по строкам 220 – 223 Раздела 2.2.

Торговый сбор — новый налоговый платеж, появившийся в 2015 году. Его правила определяются не только Налоговым кодексом, но и законами субъектов Российской Федерации. Рассмотрим, каковы особенности оплаты этого сбора.

Плательщики торгового сбора по НК РФ: кто ими является?

К плательщикам торгового сбора гл. 33 НК РФ, посвященная этому платежу, относит юрлиц и ИП, занятых торговлей на торговых объектах, исключая ИП, работающих на патенте, и лиц, применяющих ЕСХН (п. 2 ст. 411 НК РФ). Если в регионе введен торговый сбор, то применение ЕНВД к торговой деятельности, попадающей под торговый сбор, невозможно.

Торговой считается деятельность, ведущаяся на объектах (ст. 413 НК РФ):

- стационарной сети независимо от наличия у нее торговых залов;

- нестационарной сети;

- складского типа;

- розничных рынков в связи с их созданием и управлением их работой.

Базой для расчета налога служит вид или площадь объекта торговли. В зависимости от характера и размера объекта в НК РФ определены особенности ставок этого сбора (ст. 415 НК РФ).

Однако правила, содержащиеся в НК РФ, лишь определяют общие черты этого платежа, а конкретный порядок применения (в т. ч. величину ставок и круг льгот по налогу) устанавливают субъекты РФ, в которых этот сбор вводится соответствующим законодательным актом (ст. 410 НК РФ). Поэтому выясняя, кто платит торговый сбор в конкретном регионе, надо узнать:

- Принят ли этим субъектом РФ закон о торговом сборе .

- Какому кругу лиц закон региона предписывает уплату сбора.

В какой бюджет относится оплата торгового сбора?

Торговый сбор — налог местного уровня (п. 3 ст. 15 НК РФ), в установлении особенностей расчета которого важнейшая роль отводится местным органам власти. Они вправе определять:

- Разбивку налогоплательщиков и объектов торговли на категории.

- Особенности налогообложения, зависящие от вида торговой деятельности и места ее осуществления.

- Свою систему ставок, не выходя за верхние пределы, установленные НК РФ, имея при этом возможность не устанавливать ставку вообще (по сути, освобождать объект от налогообложения).

Они же ответственны за назначение органа, который должен собирать информацию об объектах налогообложения и предоставлять эту информацию в ИФНС (ст. 418 НК РФ).

То есть все полномочия по контролю правильности исчисления и уплаты этого налога ложатся на местные инстанции. И ответ на вопрос о том, куда платить торговый сбор , очевиден: в местный бюджет.

ИП вправе уменьшить начисленный НДФЛ на суммы торгового сбора. Но что делать, если сумма сбора оказалась больше величины НДФЛ? Об этом — в статье .

Где должен начисляться торговый сбор с 1 июля 2015 года?

Введение торгового сбора стало возможным с 01.07.2015 (п. 4 ст. 4 закона «Об изменениях в НК РФ» от 29.11.2014 № 382-ФЗ). Обязательным условием появления этого налога в регионе является принятие соответствующего закона.

К указанной дате такой документ был принят единственным субъектом РФ — Москвой (закон города Москвы «О торговом сборе» от 17.12.2014 № 62). Остальные субъекты РФ планировали ввод торгового сбора не ранее 2016 года. Однако и в 2016 году к г. Москве ни один из регионов страны не присоединился.

Закон г. Москвы определил круг налогоплательщиков и перечень объектов налогообложения в детализации, приведенной в НК РФ, не установив при этом ставку для торговли, осуществляемой непосредственно со складов (ст. 2 закона г. Москвы), что освободило эту деятельность от налогообложения.

Законом г. Москвы предусмотрен ряд льгот в виде освобождения от уплаты налога:

- Юрлиц и ИП, занятых розничной торговлей с применением торговых автоматов, продажей на ярмарках и на территориях розничных рынков, торговлей вразнос в помещениях, управляемых автономными, бюджетными или казенными учреждениями.

- Юрлиц, относящихся к автономным, бюджетным или казенным учреждениям, а также организациям федеральной почты.

Законом г. Москвы «Об изменениях в законах Москвы» от 24.06.2015 № 29 исходный текст закона от 17.12.2014 № 62 дополнен льготами, введенными на период до 2021 года:

- К видам освобожденной от налога деятельности добавлены торговля на территории агрокластера, продажи в помещениях кинотеатров, театров, музеев, планетариев, цирков (при условии, что доход от главной деятельности этих заведений превышает половину всех поступлений), нестационарная торговля печатной продукцией.

- В список освобожденных от сбора юрлиц добавлены религиозные организации, занимающиеся торговлей на территории соответствующих религиозных заведений.

Дополнительно законом от 24.06.2015 № 29 без ограничения срока действия льготы освобождены от уплаты сбора юрлица и ИП, оказывающие бытовые услуги (в т. ч. услуги парикмахерских, салонов красоты, прачечных, химчисток, ателье по ремонту одежды, металлогалантереи) при условии, что объект торговли занимает площадь не более 100 кв. м. и из этой площади не более 10% отведено для демонстрации товаров.

На учет налогоплательщики ставятся при самостоятельном обращении в ИФНС или на основании информации, предоставленной Департаментом экономической политики и развития г. Москвы, который служит уполномоченным для этой цели органом (письма МФ РФ от 08.04.2015 № 03-11-06/19790 и от 27.03.2015 № 03-11-06/16906).

ОБРАТИТЕ ВНИМАНИЕ! При непостановке на учет налогоплательщика ожидает штраф, составляющий 10% суммы дохода от торгового объекта, но не меньше 40 000 руб. (п. 2 ст. 116 НК РФ). На должностных лиц организаций возможно наложение административного штрафа в размере от 2 000 до 3 000 руб. (ст. 15.3 КоАП РФ).

О дополнительных льготах, введенных в Москве с 2017 года, читайте в материале .

Как оплатить торговый сбор в 2016-2017 годах?

Торговый сбор — квартальный налог, уплачиваемый налогоплательщиком не позднее 25 числа месяца, который последует за отчетным периодом (п. 2 ст. 417 НК РФ). Если налогоплательщик не встал на учет, а объект налогообложения по информации, полученной ИФНС от уполномоченного органа, у него есть, то налоговый орган в срок не позднее 30 дней с даты получения информации о наличии объекта направит налогоплательщику требование об уплате, в котором сумма налога будет рассчитана по данным, имеющимся у ИФНС. Аналогичный порядок будет соблюден при выявлении недостоверности сведений об объекте налогообложения, представленных налогоплательщиком в ИФНС при постановке на учет как плательщика этого сбора (п. 3 ст. 417 НК РФ).

Как поступить, если не надо было вставать на учет, а вы подали уведомление в ИФНС, читайте в статье .

Выбор места, по которому производят оплату сбора, зависит от места постановки на учет (письмо ФНС РФ от 26.06.2015 № ГД-4-3/11229@):

- Объекта недвижимости, на котором осуществляют торговлю. Для этой ситуации в платежном документе приводят код ОКТМО, соответствующий месту учета в качестве плательщика сбора.

- Юрлица или ИП, уплачивающих сбор. Код ОКТМО для такого случая должен соответствовать месту ведения торговли.

Платежное поручение по торговому сбору оформляется в обычном для налоговых платежей порядке с использованием стандартного набора реквизитов. В качестве КБК указывают:

- по налогу — 182 1 05 05010 02 1000 110;

- по пеням — 182 1 05 05010 02 2100 110;

- по штрафу — 182 1 05 05010 02 3000 110.

Образец заполнения платежного документа по этому налогу можно увидеть в материале .

Итоги

Оформление платежных документов на оплату торгового сбора не представляет сложности. Следует соблюдать сроки оплаты и делать расчет сбора на основании достоверных данных.